日本マイクロニクス、売上高は前年比+26.1%・営業利益+30%超で着地 通期予想に対しても上振れ

決算概要

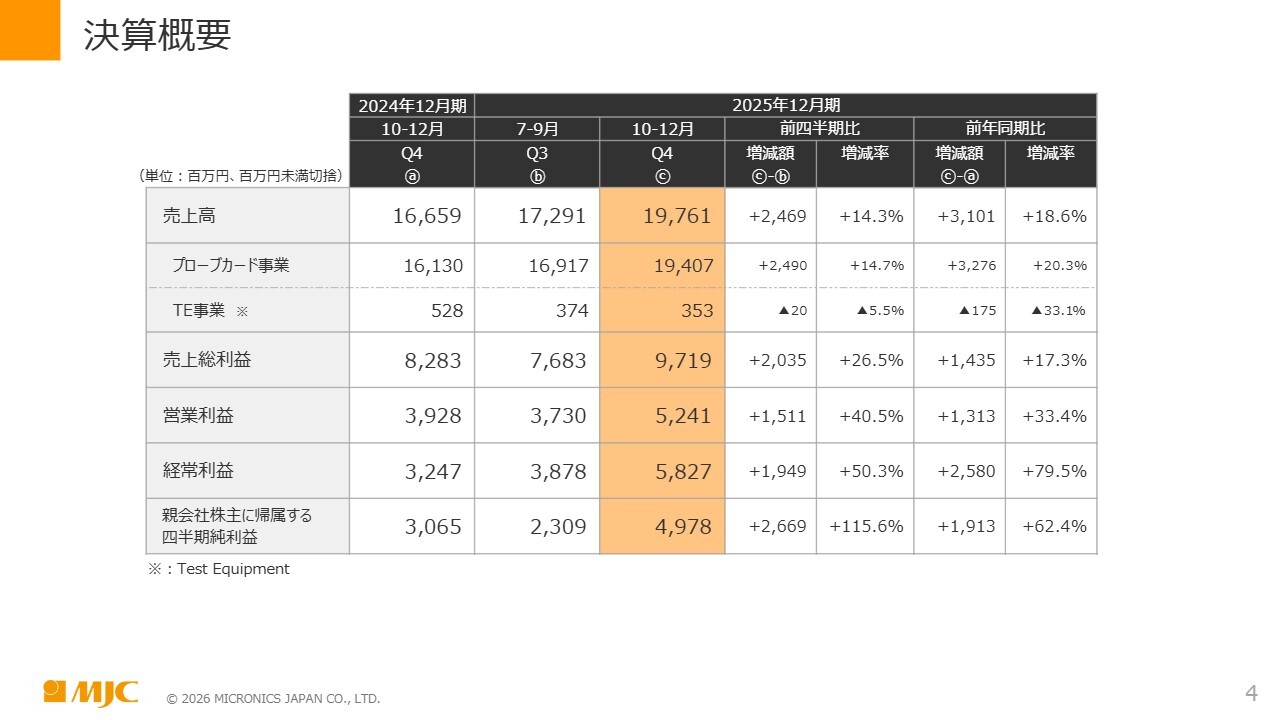

片山ゆき氏(以下、片山):株式会社日本マイクロニクス、取締役上席執行役員管理本部副本部長の片山ゆきです。2025年12月期第4四半期決算概要についてご説明します。スライドは四半期ごとの業績を示しており、オレンジ色の列が当第4四半期(10月から12月)の3ヶ月間の実績となります。

売上高は197億6,100万円、営業利益は52億4,100万円となりました。直前の第3四半期(7月から9月)と比較すると、売上高は14.3パーセント、営業利益は40.5パーセント増加しています。前年同期(昨年10月から12月)と比較すると、売上高は18.6パーセント、営業利益は33.4パーセント増加しました。

決算概要

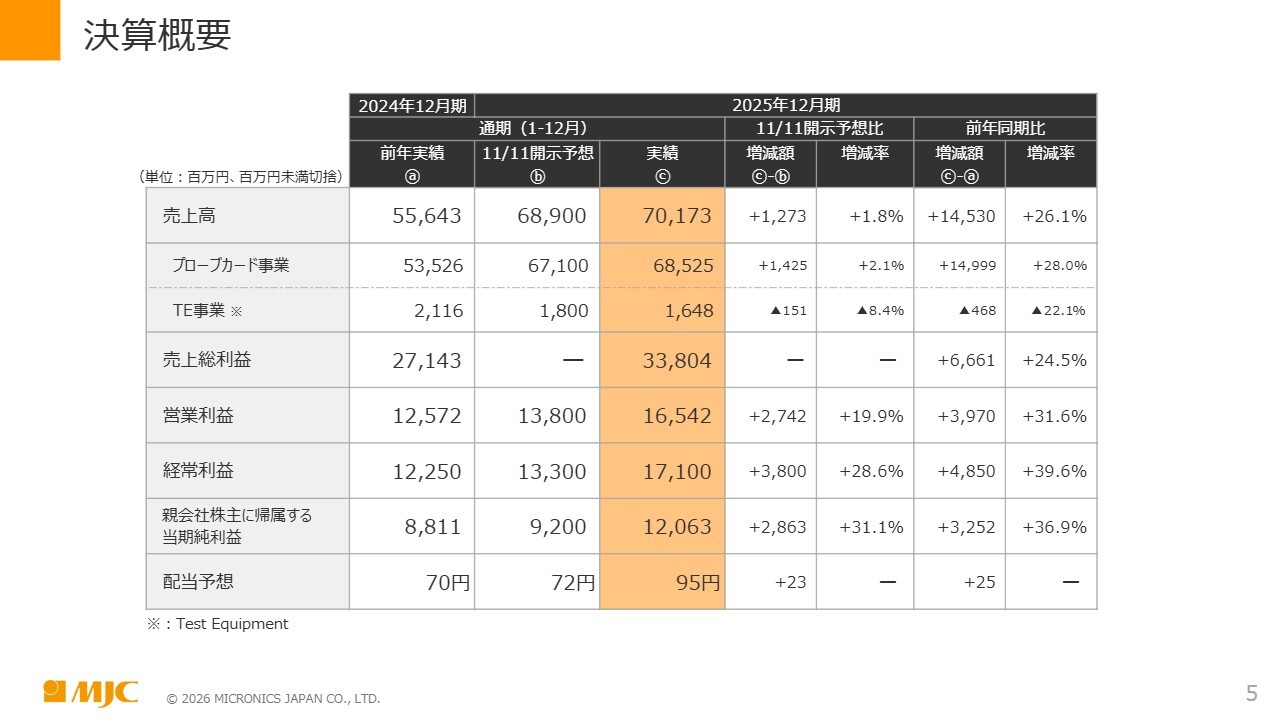

通期の決算概要についてご説明します。同じくスライドのオレンジ色の列が当通期1月から12月の累計実績値です。売上高は701億7,300万円、営業利益は165億4,200万円となりました。段階利益としては、経常利益が171億円、親会社株主に帰属する当期純利益が120億6,300万円です。

前年同期比を表の右側に記載しています。売上高は前年同期比で26.1パーセント増加し、営業利益以下の段階利益は、営業利益、経常利益、親会社株主に帰属する当期純利益のすべてにおいて30パーセント以上の増加率を記録し、1.3倍以上の増加となっています。

販管費は前年同期比で約27億円増加しています。研究開発費が約15億円増加し、販管費全体の55パーセントを占めています。その他は業績に応じた社員への還元を含む人件費の増加が主な内容です。

11月11日に開示した通期業績予想に対しては、売上高は12億7,300万円増加、営業利益は27億4,200万円増加し、最終利益である親会社株主に帰属する当期純利益は28億6,300万円増加しました。

13日の決算短信開示と同時に、通期連結業績予想と実績値との差異に関するお知らせを適時開示していますので、そちらも併せてご覧ください。

株主のみなさまに継続的かつ安定的な配当を行う基本方針の下、配当予想を1株当たり95円とし、これまでの72円から23円の増配を取締役会で決議し、これを3月開催の株主総会の議案としています。為替に関しては、1月から12月までの通期実績レートは約149円でした。

後ほどご説明する2026年12月期上期(1月から6月)の業績においては、想定為替レートは150円としています。上期業績にかかる対ドル1円の為替変動による影響は3,000万円弱と試算しています。

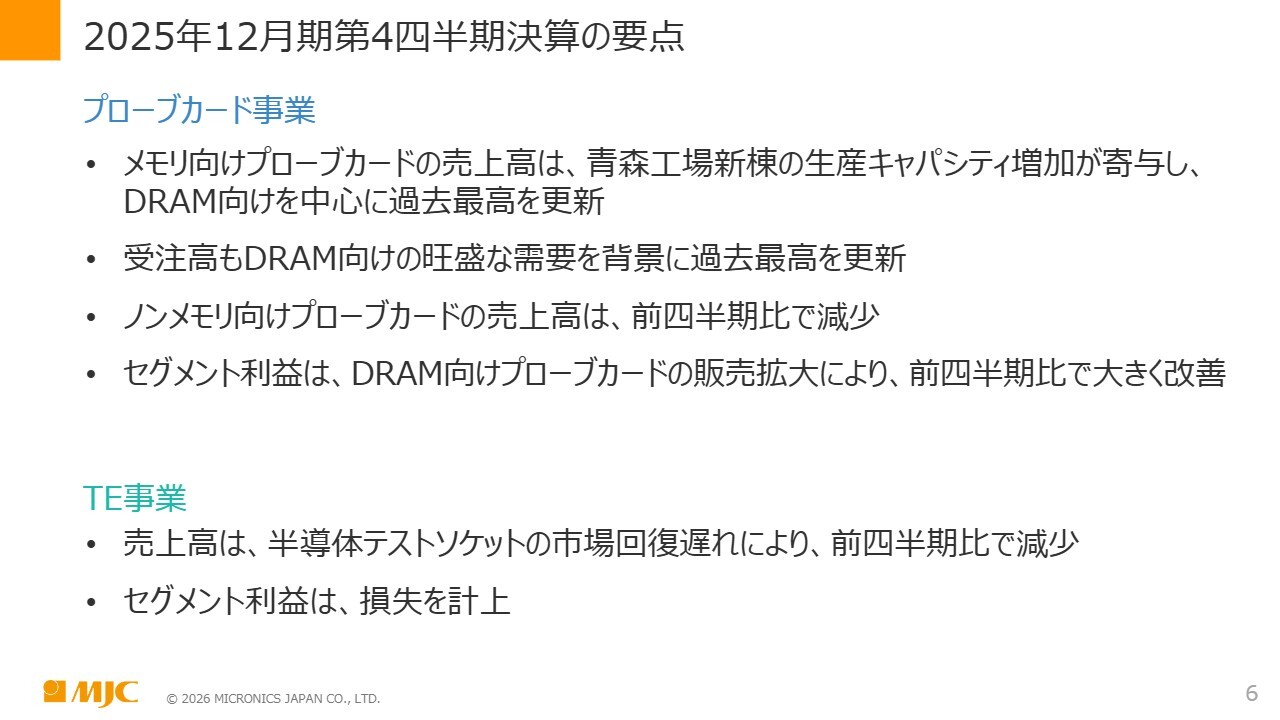

2025年12月期第4四半期決算の要点

2025年12月期第4四半期決算の要点です。プローブカード事業では、青森工場新棟の生産キャパシティ増加が寄与し、メモリ向けプローブカードの売上高がDRAM向けを中心に過去最高を更新しました。

受注高もDRAM向けの旺盛な需要を背景に過去最高を更新しました。ノンメモリ向けプローブカードの売上高は前四半期比で減少、セグメント利益はDRAM向けプローブカードの販売拡大により前四半期比で大きく改善しました。

TE事業については、半導体テストソケットの市場回復の遅れにより、売上高は前四半期比で減少し、セグメント利益は損失を計上しました。

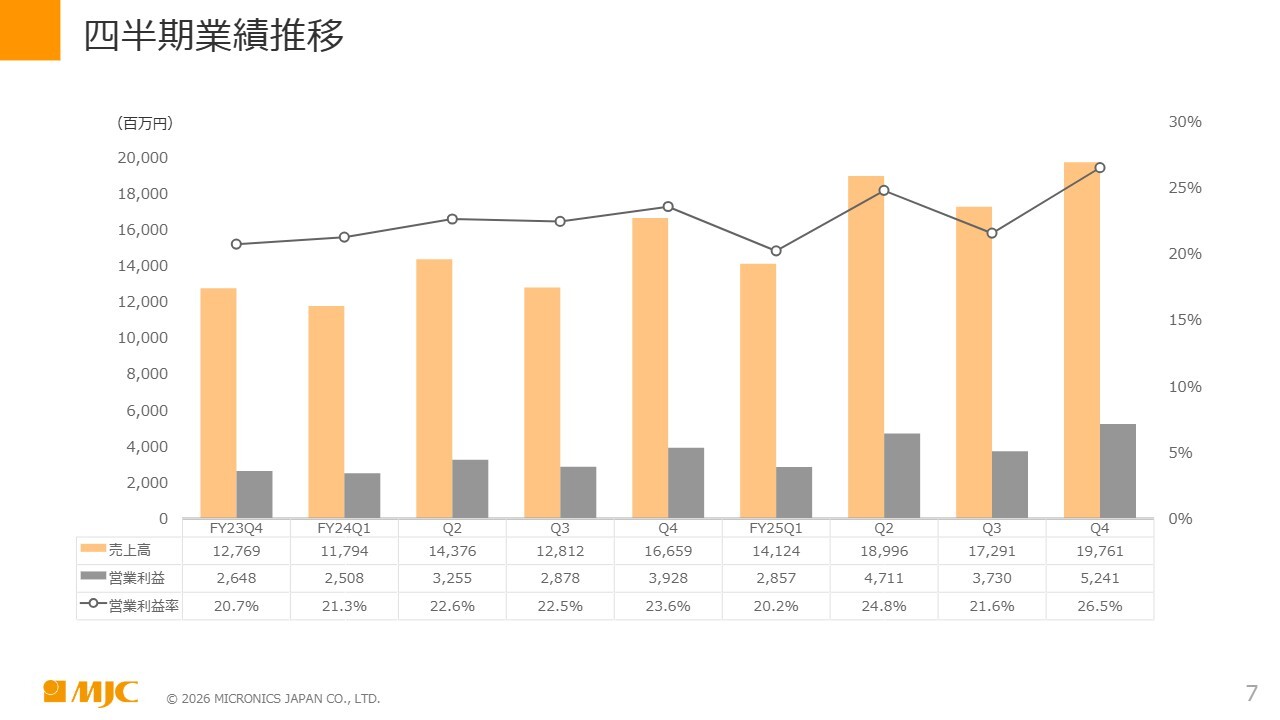

四半期業績推移

四半期業績推移です。スライドのグラフは全社ベースの売上高、営業利益、営業利益率を示しています。全社ベースでは、すべての四半期で営業利益率20パーセント以上を達成し、安定した収益確保を継続しています。

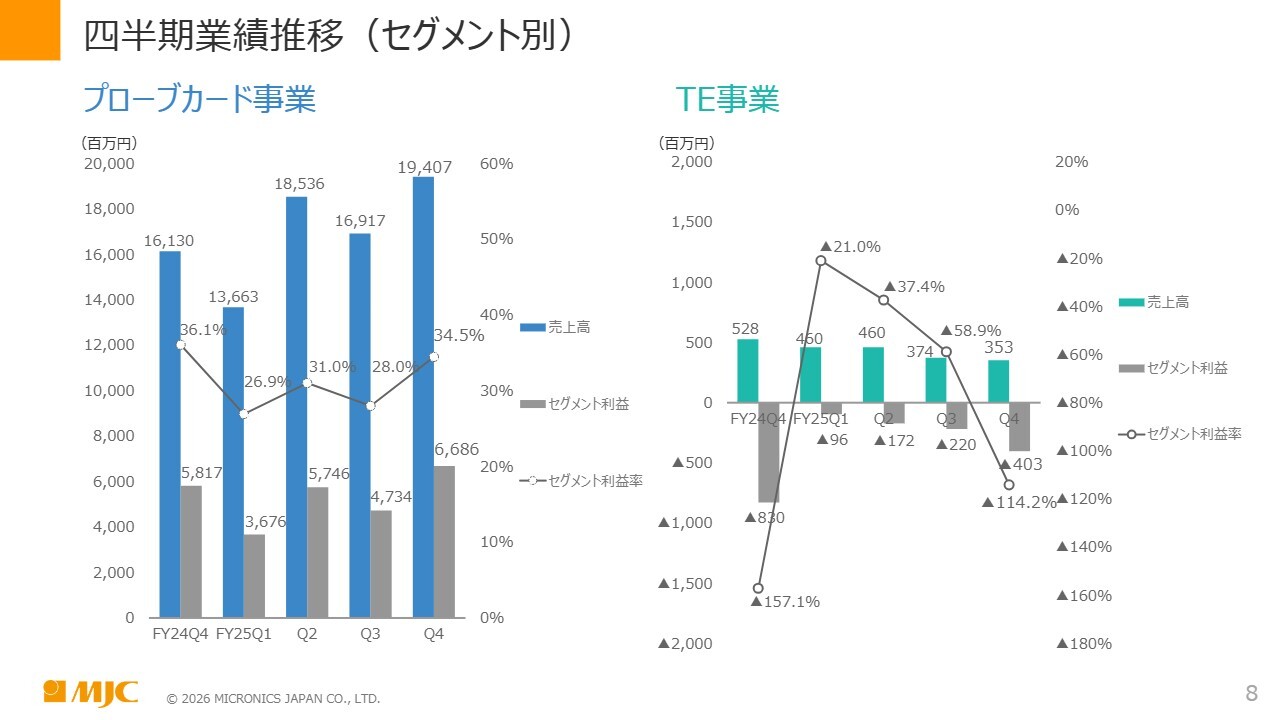

四半期業績推移(セグメント別)

四半期業績推移(セグメント別)です。スライド左側のグラフはプローブカード事業を示しています。当四半期のセグメント利益率は約34.5パーセントと、高い収益率を記録しています。右側のTE事業は、セグメント損失が4億300万円となりました。

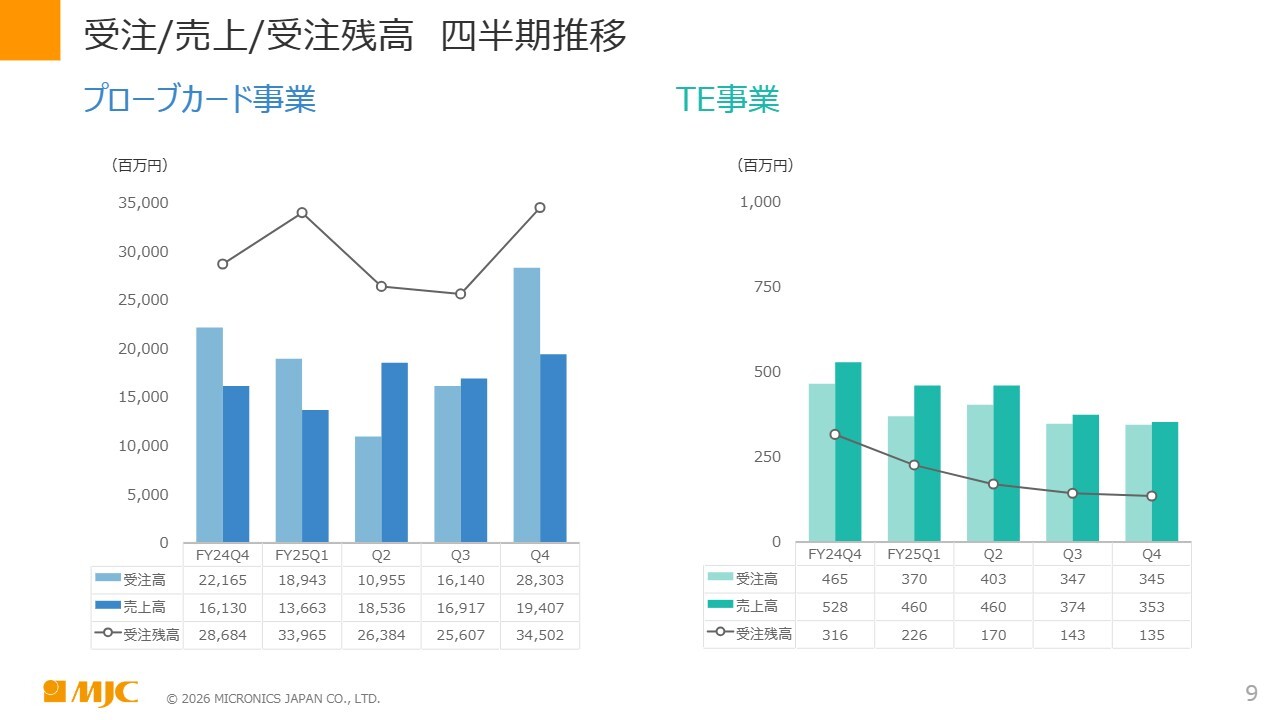

受注/売上/受注残高 四半期推移

受注、売上、受注残高の四半期推移についてご説明します。スライド左側のプローブカード事業の当第4四半期の受注高は283億300万円となり、四半期ベースで過去最高の受注高を計上しました。受注残高は345億円と高い水準で、後ほどご説明する2026年12月期上期の業績見込みに反映しています。

第2四半期では主要顧客における発注方針変更の影響を受けましたが、当第4四半期では生産キャパシティ確保を目的として再度前倒しの発注の動きが大きくなり、受注の積み上げにつながりました。スライド右側はTE事業の数字です。ご覧ください。

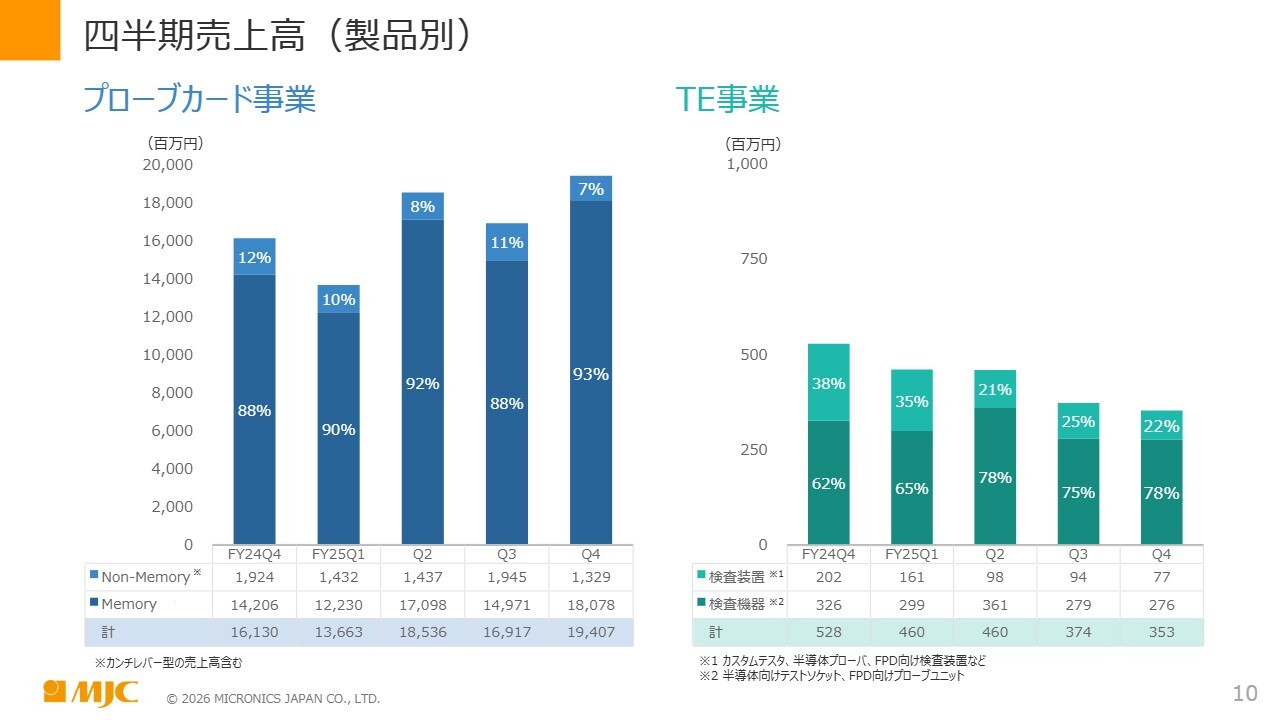

四半期売上高(製品別)

こちらのスライドは、四半期ごとの売上高を製品別に示したグラフです。左側のプローブカード事業は、メモリ・ノンメモリ製品の割合を示しています。当第4四半期においては、メモリ製品の割合が93パーセント、ノンメモリ製品の割合が7パーセントという結果でした。

直前四半期比でメモリ製品の売上高は31億円増加しましたが、ノンメモリ製品の売上高は6億円減少しました。その結果、メモリ製品の比率は直前四半期比で5ポイントほど上昇しました。

スライド右側のTE事業については、検査機器であるテストソケットの売上が引き続き中心となっています。

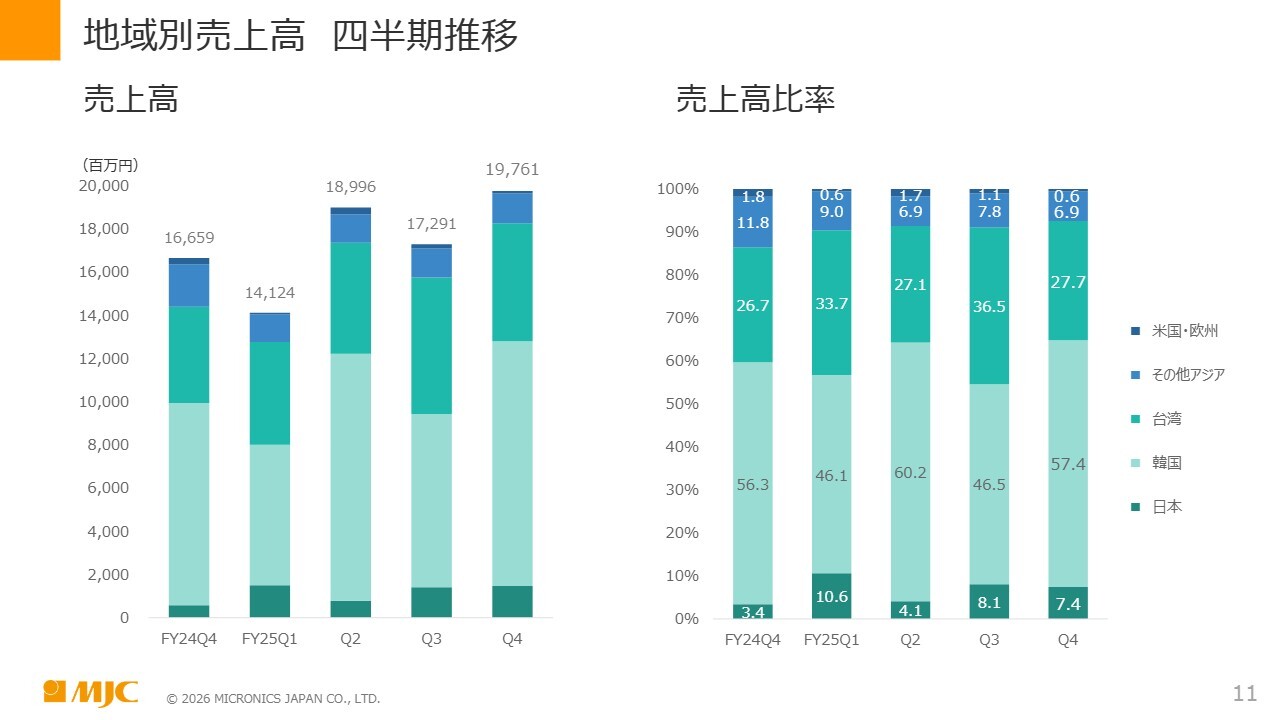

地域別売上高 四半期推移

地域別売上高の四半期推移です。スライド左側が売上高ベースのグラフです。当第4四半期の売上高は197億6,100万円となっています。内訳としては、特に、グラフの下から2番目の韓国向けの売上高が、直前四半期比で33億円増加しています。

スライド右側は売上高比率を示しています。当第4四半期の韓国向け売上高比率は57.4パーセントとなりました。通期ベースでは、韓国向け売上高比率が53.2パーセント、台湾向け売上高比率が21パーセントとなり、韓国と台湾を合わせて当社の売上高の約8割を占める結果となりました。

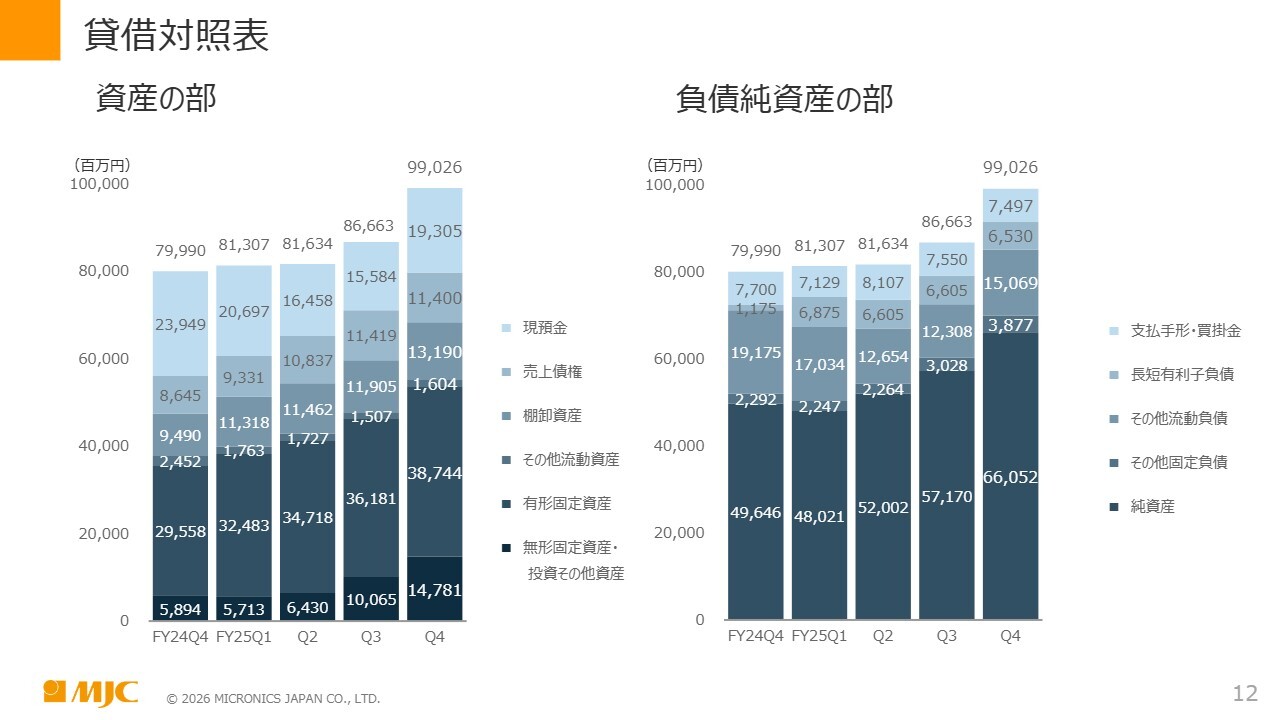

貸借対照表

貸借対照表です。スライド左側が資産の部です。当期末の総資産は990億2,600万円となりました。そのうち現預金は193億500万円で、総資産に占める現預金の割合は約20パーセントです。

直前四半期比では、棒グラフの上から3番目に当たる「棚卸資産」が、受注残の増加に伴い約13億円増加しています。下から2番目の「有形固定資産」は、増産対応の設備投資増加を要因として約26億円増加しています。一番下の「無形固定資産・投資その他資産」は47億円増加しています。これは政策保有株式の時価評価による影響を受けた結果です。

なお、当社が保有する投資有価証券は6銘柄あり、合計で約107億円となっています。保有割合は総資産に対して約10パーセントです。

スライド右側が負債純資産の部です。グラフの上から2番目の「長短有利子負債」は65億3,000万円で、有利子負債比率は10パーセント弱という水準です。当社は250億円のシンジケートローンを契約しており、プラス100億円のコミットメントラインを保有しています。現在60億円を使用しているため、未使用枠は190億円です。

グラフの一番下に示す「純資産」は660億5,200万円で、自己資本比率は66.7パーセント、ROEは20.9パーセントとなりました。一株当たり純資産は1,704円、一株当たり当期利益は312円です。

投資等/キャッシュフロー

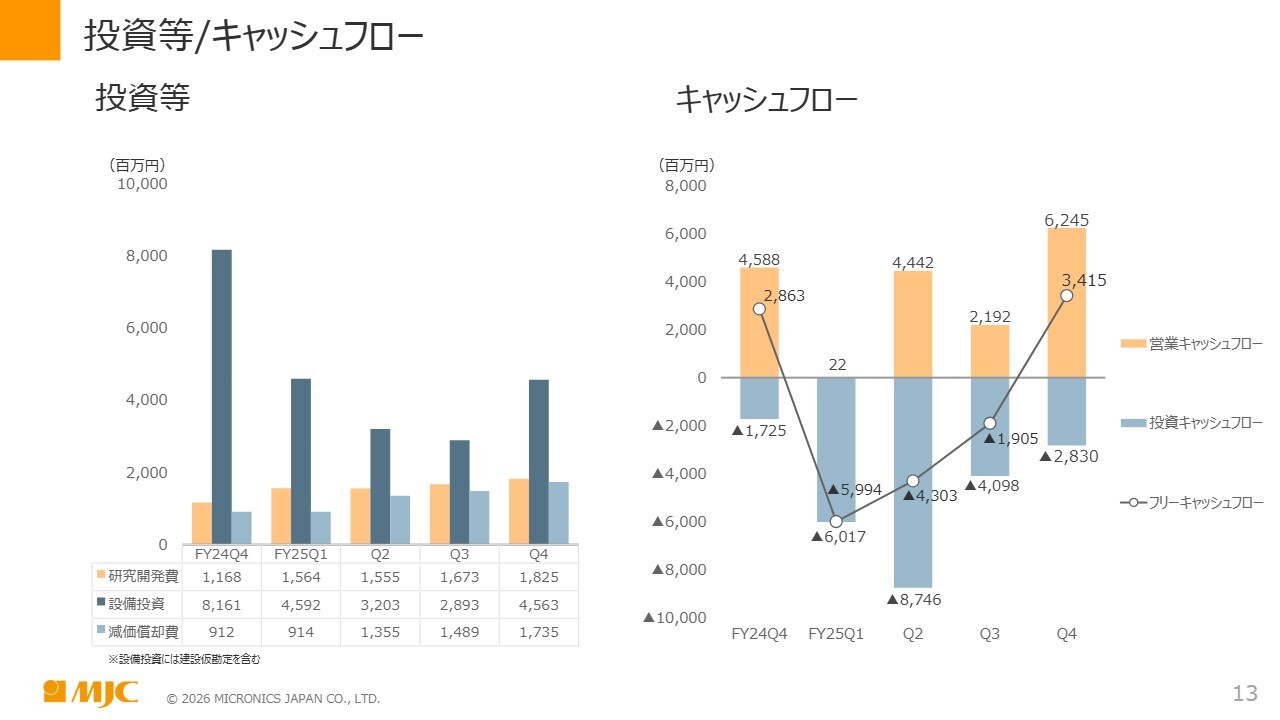

投資とキャッシュフローの状況です。スライド左側の投資等は、研究開発費、設備投資、減価償却費を四半期ごとに示しています。

研究開発費は四半期ベースで継続して前四半期より1億円から2億円増加するペースとなっています。減価償却費も同様の推移を示しています。本四半期の設備投資は約46億円で、内容は主に機械装置です。

スライド右側のキャッシュフローについてご説明します。当四半期の営業キャッシュフローは62億4,500万円、投資キャッシュフローが28億3,000万円で、フリーキャッシュフローはプラス34億1,500万円となりました。

通期のキャッシュフローについては決算短信に詳細を開示しています。営業キャッシュフローは129億円、投資キャッシュフローは217億円となり、通期ベースではフリーキャッシュフローがマイナス88億円となりました。

また、手元資金と借入金60億円の実行により、期末のキャッシュポジションは月商の約3倍を保有しています。

中長期の事業環境

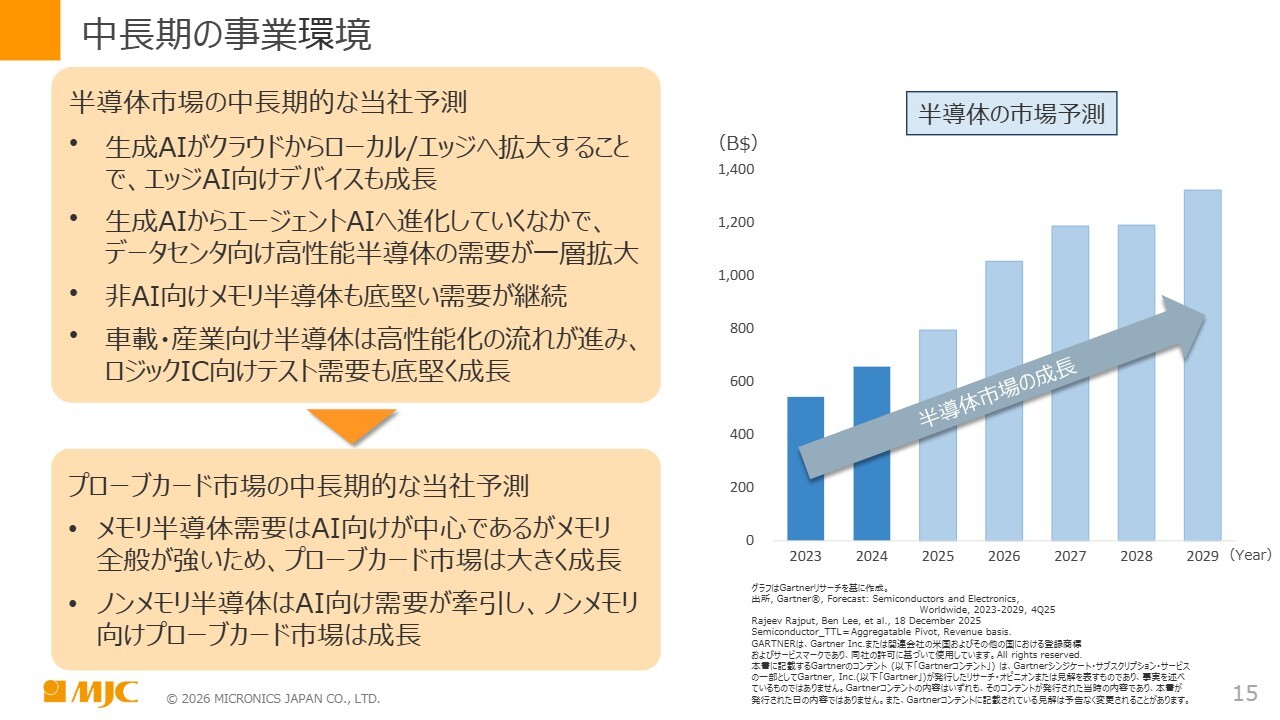

長谷川正義氏(以下、長谷川):代表取締役社長の長谷川です。当社が置かれている事業等の概況についてお話しします。はじめに、中長期の事業環境についてです。

半導体市場における中長期的な当社の予測として、生成AIがクラウドからローカル/エッジデバイスに拡大することで、エッジAI向けの半導体も成長していくと考えています。生成AIがエージェントAIへと進化していく中で、データセンター向け高性能半導体の需要は一層の拡大が見込まれます。非AI向けメモリ半導体についても底堅い需要が続くと見ています。

車載・産業向け半導体においても、AIデバイスに対応するための高性能化の流れが進むと見込んでいます。また、ロジックIC向けテストの需要も堅調に成長すると予測しています。

プローブカード市場の中長期的な当社の予想として、メモリ半導体向け需要はAI向けが中心となる一方で、NANDやコンシューマー向けの他のDRAMを含む分野全般の需要も強く、プローブカード市場は大きく成長していくと考えています。

ノンメモリ半導体に関しては、AI向け需要が牽引役となり、ノンメモリ向けプローブカード市場も同様に成長すると考えています。

スライド右側の棒グラフは半導体市場の成長率を示しており、当社ではGartnerリサーチのデータを引用しています。基本的に2025年から2027年にかけては右肩上がりの成長が見込まれ、一部踊り場があると考えられるものの、全体としては右肩上がりの半導体市場の成長が期待されると考えています。

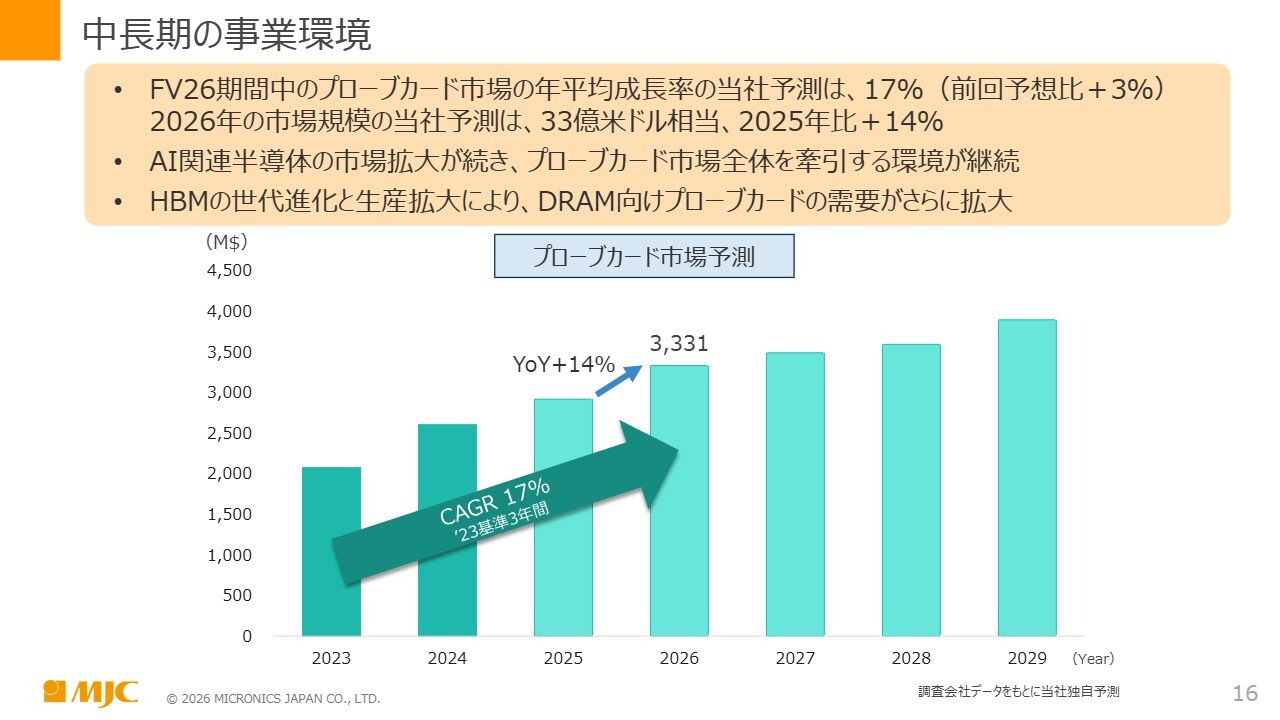

中長期の事業環境

中長期の事業環境についてです。スライドの棒グラフはプローブカード市場の予測を表しています。2025年から2026年にかけて、前年比で約14パーセントの成長を見込んでいます。当社では、FV26期間中のプローブカード市場の年平均成長率を17パーセントと予測しており、前回予測から3パーセントの伸びを期待しています。

2026年の市場規模について、当社の予測は33億米ドル相当、2025年比約14パーセントの成長を見込んでいます。AI関連半導体の市場拡大が引き続き進むことで、プローブカード市場全体を牽引する環境が持続すると考えています。

また、HBMの世代進化と生産拡大により、DRAM向けのプローブカードの需要もさらに拡大すると見込んでいます。HBMに関しては、2026年を通してHBM4からHBM4Eへとさらに進化し、新たに「カスタムHBM」も登場すると予測しています。

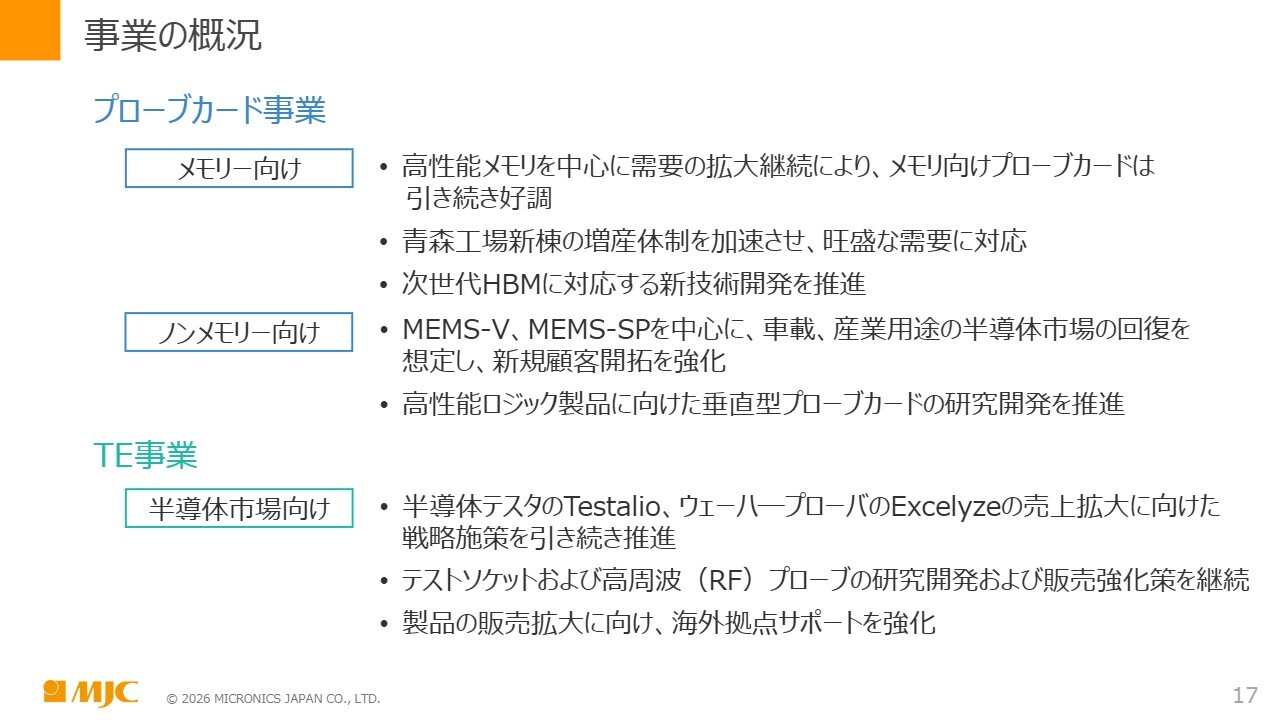

事業の概況

事業概況について、当社の見解をお話しします。プローブカード事業は、高性能メモリを中心とした需要拡大が続き、メモリ向けプローブカードは引き続き好調と考えています。昨年竣工した青森工場新棟の増産体制を加速させ、旺盛な需要に対応すべく取り組んでいます。また、次世代HBMに対応する新技術の開発を推進していきます。

先ほどお伝えしたカスタムHBMなどに対して、当社はこれまでカンチレバー型のMEMSプローブカードを中心としてきましたが、他のプローブデザインにも対応すべく、この分野を中心に研究開発を進める必要があると考えています。

ノンメモリ向けについては、当社製品「MEMS-V」「MEMS-SP」を主軸に、車載、産業用途の半導体市場の回復を見込み、新規顧客の開拓を強化していきたいと考えています。加えて、高性能ロジック製品向けの新たな垂直型プローブカードの研究開発を推進していきます。

次に、TE事業についてです。当社は半導体市場向けに注力しており、半導体テスタの新製品「Testalio」や、昨年から販売を開始したウェーハープローバの新製品「Excelyze」の売上拡大に向けた戦略施策を引き続き推進していきます。

テストソケットおよび高周波(RF)プローブについても、研究開発および販売の強化策を継続します。製品の販売拡大に向け、海外拠点のサポートも引き続き強化していきます。

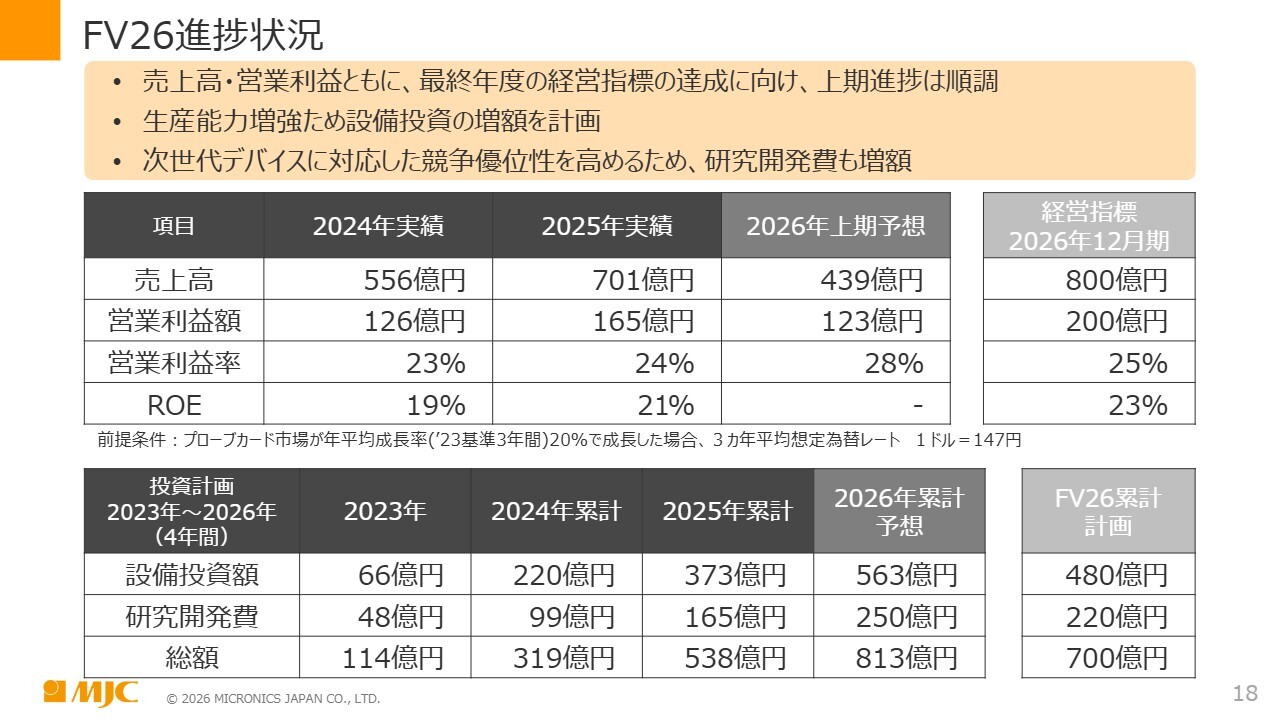

FV26進捗状況

当社が取り組んでいる中期経営計画FV26の進捗についてお話しします。売上高・営業利益ともに、最終年度の経営指標の達成に向けて、上期は順調に推移していると考えています。また、生産能力の増強のため、設備投資の増額を計画しています。次世代デバイスに対応した競争優位性を高めるため、研究開発費も積極的に増額していきます。

スライドの表は一昨年11月に変更した数字になりますが、2026年12月期の売上目標とした800億円に対し、2026年上期予想は439億円です。この予想を大きく上回る水準で上期を運営していきたい考えです。利益についても同様で、営業利益率も非常に良い状況で運営できると考えています。

投資計画については、2023年から2026年の累計予想額として、設備投資は563億円を予定しています。これは2024年11月に変更を発表した480億円の投資額を大きく上回る水準です。研究開発費は累計で250億円と、FV26の前回変更時の220億円から30億円増額しています。合わせて813億円で計画を進める予定です。

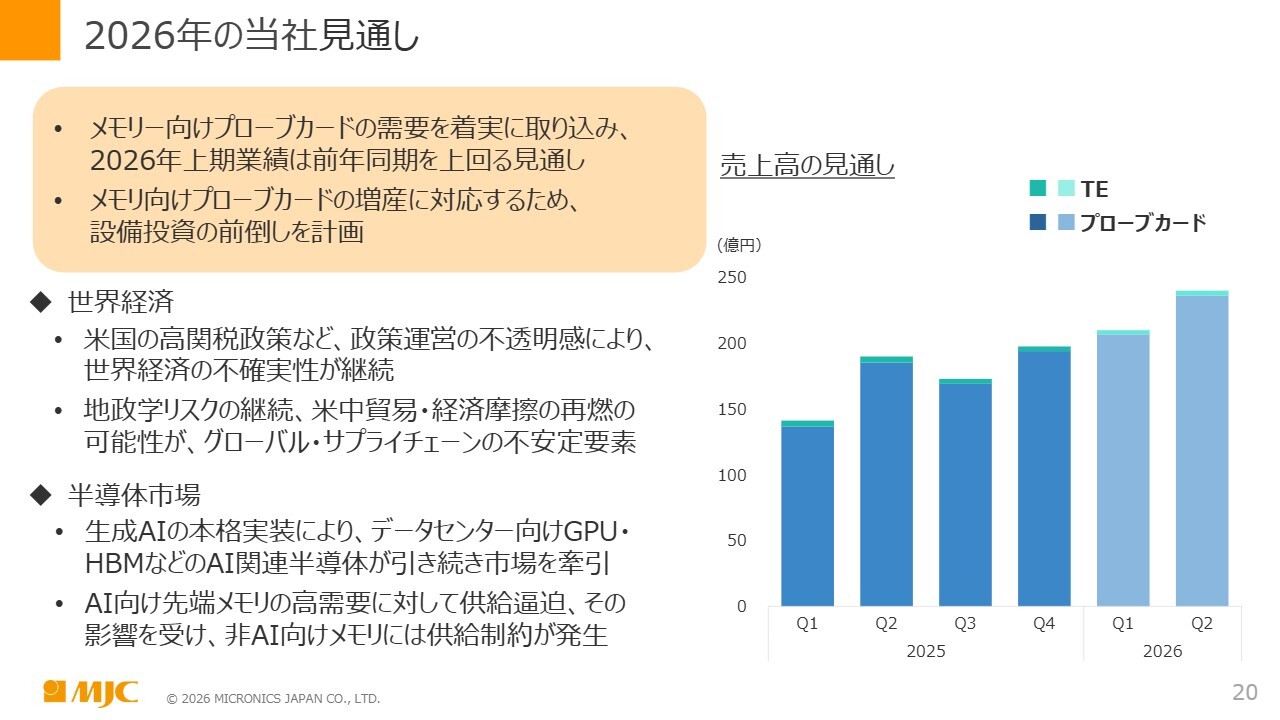

2026年の当社見通し

続いて、2026年12月期業績予想についてお話しします。当社の見通しでは、メモリ向けプローブカードの需要を着実に取り込み、2026年上期業績は前年同期比を上回る見通しです。メモリ向けプローブカードの増産に対応するため、設備投資を前倒しで計画しています。

しかしながら、世界経済においては、米国の関税政策や政策運営の不透明感により、不確実性が継続すると考えています。地政学リスクについても引き続き厳しい状況が続くと考えています。米中貿易・経済摩擦が再燃する可能性があり、これがグローバルサプライチェーンの不安定要素となると認識しています。

半導体市場については、生成AIの本格実装により、データセンター向けGPU・HBMなどのAI関連半導体が市場を引き続き牽引すると考えています。AI向け先端メモリの高需要に対する供給逼迫の影響を受け、非AI向けメモリには供給制約が発生しています。

スライド右側のグラフのように、今期は第1四半期、第2四半期ともに、2025年通期の四半期ごとと比較しても非常に高いパフォーマンスを計画しています。

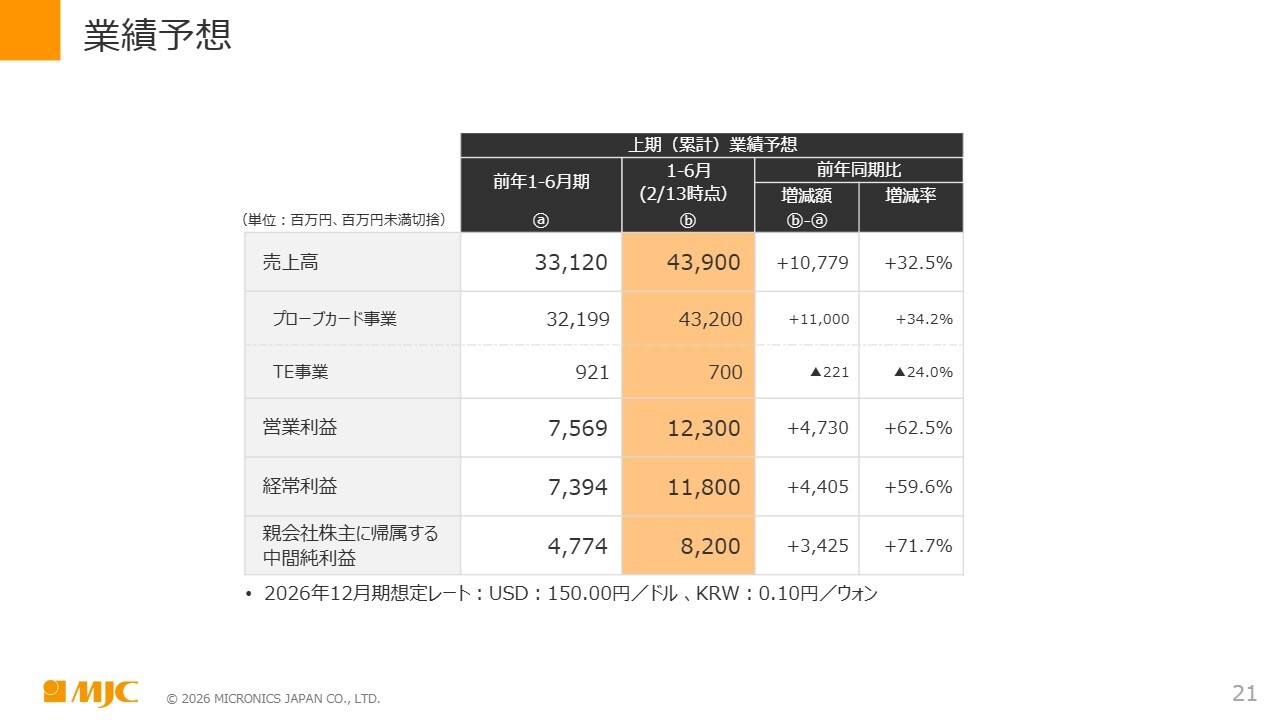

業績予想

具体的な数値についてお話しします。スライド表のオレンジ色の部分は、2月13日時点における1月から6月までの予想数値です。一番左に記載の数字は前年2025年の数値となっています。売上高は2025年比プラス107億7,900万円の439億円を上期計画としています。そのうちプローブカード事業は432億円、TE事業は7億円を計画しています。

営業利益は123億円で、先期上期と比較してプラス47億3,000万円の計画です。経常利益は先期比プラス44億円の118億円、親会社株主に帰属する中間純利益は先期比プラス34億円の82億円を計画しています。

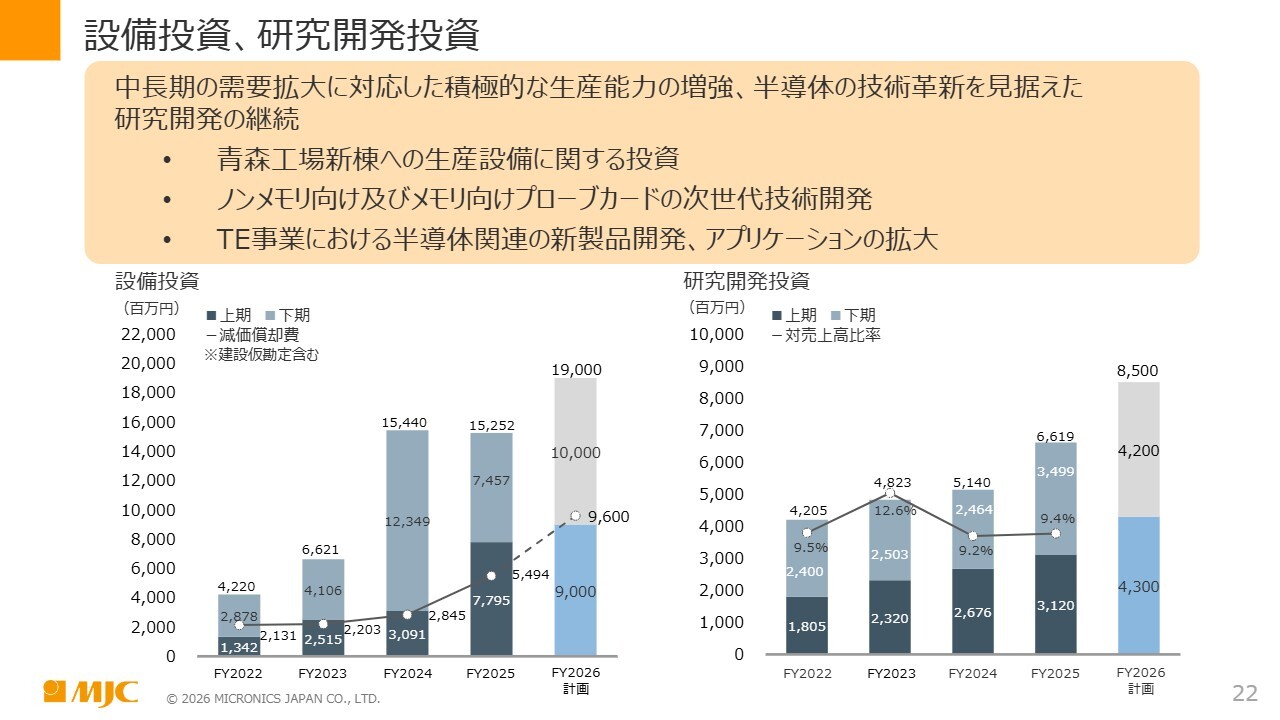

設備投資、研究開発費

設備投資、研究開発投資について具体的にお話しします。中長期的な需要拡大に対応するため、積極的に生産能力を増強し、半導体の技術革新を見据えた研究開発を継続していきたいと考えています。

青森工場新棟に対する生産設備の投資については、前倒しで実施したいと考えています。ノンメモリ向けおよびメモリ向けプローブカードの次世代技術の開発に取り組むほか、TE事業では、半導体関連の新製品の開発および販売促進を引き続き進める計画です。さらに、プローバやテスタなどアプリケーションの拡大を含めた研究開発を進めていく計画です。

2026年12月期では、上期の設備投資は90億円、下期は100億円の合計190億円を計画しています。併せて減価償却費も上昇傾向にあります。研究開発投資は、上期43億円、下期42億円の合計85億円で進める予定です。

売上高見通しについて

今回の決算発表より、来期の通期売上高見通しについて、具体的な数字ではなく直近の概況をもとにお伝えしたいと考えています。

売上高の見通しです。2025年のプローブカード市場の成長率は2024年比でプラス12パーセントでしたが、当社グループの通期売上高は2024年比でプラス26パーセントと、市場成長率を大きく上回る結果となりました。

2026年12月期の計画については、プローブカード市場の成長率は2025年比プラス14パーセントと予想しています。したがって、当社グループの通期売上高は、2024年から2025年の売上高成長率26パーセントを上回ると見通しています。

中期経営計画FV26の最終年度である2026年には、経営指標目標を大きく上回る売上高を見通しています。

受注情報について

続いて受注情報についてです。今期より、受注情報は非公表とする方針です。受注高・受注残高情報の公表は2025年度をもって終了し、次回の決算以降は非公表とします。受注情報は、短期的な変動や事業環境の変化により、事業の実態や将来の展望を示す情報として適さないと判断したためです。

質疑応答:プローブカード事業の売上高見通しと利益率について

質問者:今年の売上高の見立てについてうかがいます。プローブカードについては先ほど社長がお話ししたとおり、26パーセント以上という目標が掲げられていました。その数字を基に終わった期の実績をかけると、860億円強の数字が見込まれますが、それ以上を目指すと理解しています。その場合の利益率はどのように考えればよいのでしょうか?

戸田繁樹氏(以下、戸田):経営企画戦略部長の戸田です。利益率の水準について正確な数字をお話しするのは難しいものの、通期の売上高見通しについては、おっしゃったように26パーセント以上で推移する見通しです。利益率については、中期経営計画FV26で経営指標を25パーセントと設定しており、それを上回る水準を目指して推移すると考えています。

具体的な数字については回答が難しいため、今回の上期の業績予想をもとにご判断いただければと思います。

質疑応答:メモリ向け市場における成長トレンドについて

質問者:終わった第4四半期の利益率は非常に良かったと認識しています。ただし、今後は償却費が増加していくとのことですので、利益率の水準についてはどの程度を見込めばよいのか、また売上高がここまでアウトパフォームしている要因についておうかがいします。

プローブカード市場においてアウトパフォームしている理由は理解しましたが、メモリ市場、とりわけメモリ向けプローブカードと比較した場合のトレンドについてお聞かせください。

戸田:先ほど社長より、プローブカード市場が2026年に33億米ドルに到達するとの当社のプローブカード市場見通しをお話ししましたが、これはYoYで14パーセント増加するという見通しです。

具体的な数字を記載していないため詳細を申し上げるのは難しいですが、メモリ市場については、この14パーセントを上回る成長を期待できると当社では試算しています。

市場規模において、プローブカードはノンメモリ市場のほうがかなり大きいですが、メモリ市場の伸び率のほうが非常に高い想定です。プローブカード全体としてはプラス14パーセントの成長となるという推測を現時点ではしています。メモリとノンメモリに大別すると、メモリの方が成長率は高いという点のみお伝えしたいと思います。

質疑応答:生産能力増強と設備投資の進捗について

質問者:今回、売上が計画を上振れていますが、その要因として生産能力の増強がだいぶ早まっていることが挙げられると思います。設備投資や減価償却費が計画に比べ下振れているのに対し、生産能力の増強が間に合った背景について教えてください。

また、御社は第4四半期が通常、季節性で非常に強いかと思いますが、これも季節性の一環なのでしょうか? 第1四半期以降の生産能力の見通しと合わせてお聞かせください。

戸田:当該四半期、具体的には2025年10月から12月期に関しては、前回の8月の決算説明会でお話しした当社の生産設備の不具合への対応などを、第4四半期内で予定し、その対応分を含めたキャパシティとして計画していました。

ただし、この生産設備の不具合対応が当初の計画よりも早く、かつ少なく済んだことから、その分を通常の生産に回すことができました。その結果、第4四半期の売上高は当初計画を大きく上回る形となりました。また、設備投資に関しては、当初計画より一部未達に見える部分は、実際の設備投資額の計上が第1四半期にスライドしただけであり、実際の投資は計画どおりに進んでいます。

生産キャパシティに関しては、2025年末までに予定しているキャパシティは計画どおり進行しています。ただし、一部の設備に関する金額計上が第1四半期以降にスライドしたため、当初計画よりも設備投資額が少なく着地しました。

2026年の第1四半期以降の設備投資については、先ほど社長が上期および通期の計画についてお話ししたとおり、中期経営計画の当初計画を前倒しし、増額して進めていきます。これにより、生産キャパシティの増加は第1四半期および第2四半期も引き続き少しずつ拡大していく予定です。

これを反映した形で上期の業績予想が策定されています。2026年の第1四半期および第2四半期の売上高については、先ほど社長が説明した資料「2026年当社見通し」に、第1四半期と第2四半期の計画値が明記されています。

基本的には右肩上がりで生産キャパシティが拡大し、それに伴って売上高も伸びていくことを想定しています。設備投資は継続されるため、今年末までに右肩上がりで生産キャパが拡大していく予定です。

質疑応答:HBM4Eに関するプローブの開発と現状について

戸田:「HBM4Eに移行すると、カンチレバーでは対応できなくなるということでしょうか? 技術的なご解説とメモリ向けプローブカードがカンチレバーでなくなった場合の当社のメモリ向けプローブカードのシェア維持の見立てについて教えていただけると幸いです」というご質問です。

長谷川:先ほど、垂直型のプローブが必要だという話をしましたが、基本的にはHBM4Eに関して現在特に問題はないと考えています。

さまざまな機能が追加され、カスタム化したHBMなどが登場する中で、プローブ、すなわちテスタから電気を送り込むデバイスのパッドの位置がランダムに配置される可能性も考えられます。そのため、垂直型プローブの開発が必要と考えています。

ただし、現在当社が保有する「U-Probe」がすぐに使用できなくなるということではなく、ご質問にあるような心配はないと考えています。

質疑応答:プローブカードの供給体制について

質問者:生産能力について前倒しで積み上げているとお聞きしています。年間で今年はプローブカードの売上が860億円、上半期でも430億円程度となっており、設備はフル操業を継続し、キャパシティが順調に拡大している認識です。

四半期では210億円、220億円、230億円と増加している状況が上半期の姿で、下半期もさらに増加すると考えています。その結果、四半期250億円の売上には、年末には達する見込みであるため、来期には1,000億円のキャパシティを用意できる可能性があると感じています。

いくらまで達するかは別として、市場では先ほど社長がお話しされていたように、さまざまな用途が広がってきています。そこで、1,000億円規模の売上に対応できる供給体制が整っているのか、また足元のリードタイムも併せて、供給能力についてご説明いただけますでしょうか?

長谷川:数値について具体的にはお伝えできませんが、現在の状況として、市場からいただいている注文を希望納期どおりにお届けできない状態がまだしばらく続くことは間違いないと考えています。

この課題を解消するため、当社だけでなく、他のプローブカードメーカー各社も多くの取り組みを行っています。

当社もそれに負けないよう、さらなる増強を行っています。また、市場に対ししっかりとした納期で供給できるよう、いただいたご注文すべてに希望納期で対応できる体制を整えています。

現在、当社はメモリ向けプローブカードにおいて4割近いシェアを持っています。このシェアを維持するための対応策をしっかりと講じ、設備投資を進めていきたいと考えています。2026年、2027年においてもMJCのポジションをしっかり維持するべく取り組んでいきますので、ぜひご期待ください。

質疑応答:第4四半期の利益率上昇要因と製品ミックスの影響について

質問者:今回の第4四半期の着地では、会社計画を大幅に超過する営業利益が出ていると思います。先ほど戸田さんがおっしゃったように、一部生産トラブルが半期決算では生じており、その影響が7億円から8億円ほどあったと思います。また、人件費も増加するのではないかというニュアンスだったと認識しています。このような状況になった背景を、もう一度整理していただけますでしょうか?

さらに、製品ミックスの改善についても言及されていましたが、これはHBM向けが増加した影響なのか、どのような製品ミックスでこのような結果になったのでしょうか? 市況に応じて値上げなどを実施していた場合についても教えていただければと思います。

戸田:第4四半期の利益率については、先ほども少しお伝えしたとおり、不具合対応などでキャパシティが取られることを考慮した上で計画を立てていましたが、予想よりも早めに対応を終え、不具合対応にかかるコストが当初の想定よりも減少したことが1つの要因です。

製品ミックスについては、第4四半期も引き続き利益率があまり高くないミックスを想定していました。しかし、第4四半期の結果としては、決算の開示のとおり非常に高い利益率となっています。これは、HBMだけでなく、HBM以外のDRAM、汎用DRAMやモバイルDRAMの高利益率製品への切り替えが、第1四半期から前倒しで第4四半期でも進み、製品ミックスが当初計画値よりもかなり高い水準で推移したためです。その結果、当社がもともと想定していた計画値よりも高い水準で着地し、利益率向上の要因となっています。

第4四半期の利益率については、当初見込んでいたコストが実際には少なかったこと、そして製品ミックスが当初計画値よりも改善されたことの2つが主な要因であると考えています。値上げに関しては個別の話となるため、回答は控えます。

片山:ただいまの回答に補足します。業績予想と着地の比較において、利益面で大きく改善が見られた結果となりました。具体的には、11月の開示時点よりも営業利益が27億円増加して着地し、最終的な営業利益率も大幅に上昇しました。

また、売上の増加に対して利益額の増加が倍以上でした。内容としては、不具合対応のために第3四半期で製品保証引当金として積み増した分が、期末に数億円ほど戻ってきたためです。

ただし、この金額は27億円の営業利益増加の中の一部に過ぎず、主因はやはり高収益製品の製品ミックスであることが挙げられます。為替については当初147円で見込んでいたところ、149円での着地となりましたが、為替インパクトは限定的だったと言えると思います。

質疑応答:設備投資の資金計画、フリーキャッシュフローの見通しについて

質問者:財務に関してうかがいます。会計上の利益は大きく出ている一方で、終了した期のフリーキャッシュフローは大幅なマイナスとなっており、今年も設備投資が大幅に増加する予定とのことです。この設備投資の資金をどのように調達する予定なのか教えてください。

片山:ご指摘のとおり、2025年の1年間を通じてフリーキャッシュフローは約88億円のマイナスとなりました。しかしながら、期首時点の現預金ポジションが非常に高水準であり、設備投資を見越して営業キャッシュフローでしっかりと現金を積み上げていた結果といえます。

先ほど社長が説明したとおり、当期において190億円の設備投資を計画しています。この投資に関しては、先ほども少し言及しましたが、コミットメントラインやシンジケーションタームローンの枠が約190億円残っている状況です。これを活用しつつ、上期の営業利益率を28パーセントとする業績予想を発表しており、営業キャッシュフローの強化も期待しています。

そのため、その時々で必要に応じた資金調達をしながら、営業キャッシュフローを効果的に活用して資金を調達する方針です。財務体質については、現在非常に健全であり、この190億円の設備投資についても無理のない範囲で実施可能な水準であると考えています。

質問者:フリーキャッシュフローがプラスになるタイミングについて、いつ頃をイメージされていますか?

片山:正直なところ、2026年にプラスまで持っていけるかどうかは、通期の利益率など具体的な情報をお伝えしていないためなんとも言えません。ただし、営業利益に減価償却費を加えた場合、かなり強い営業キャッシュフローが出ると想定されます。上期の情報だけでも、営業キャッシュフローがプラスに強く出ると試算可能だと思います。

質疑応答:プローブカードの買い替え需要について

戸田:「HBM4からHBM4Eになるほど発熱量が多くなると聞いていますが、買い替え需要は高まりますか? その場合、定量的に教えていただけるところがありましたらお聞かせください」というご質問です。

長谷川:発熱量の増加についてはおっしゃるとおりです。買い替え需要については、例えば、DDR4からDDR5に変わった際も同様でしたが、プローブカードはそのタイミングごとに買い替えが行われます。そのため、ほぼ同じくらいの量の買い替えが期待できると考えています。

質疑応答:ダイ・レベルテストにおける対応について

戸田:「ダイ・レベルテストになった場合は、製品としてどのような準備が必要でしょうか?」というご質問です。

長谷川:当社としては基本的にプローブカードで対応しますが、特に大きな変更はないと考えています。

質疑応答:主要顧客以外の進捗状況について

戸田:「主な顧客2社以外の進捗を教えてください」というご質問です。

長谷川:ご質問はおそらくDRAMメーカーの大手3社のシェアに関するものと考えられますが、当社の現状としては、まだSKハイニックス社への納入量は多くありません。ただし、関係は引き続き良好であり、今後増加傾向にあると考えています。

質疑応答:ノンメモリ向けプローブカードの市場動向と製品開発について

戸田:「非メモリ向け第4四半期売上高が減少した理由と今期の見通しを教えてください。非メモリの顧客開拓、用途開拓に関する手応えについてコメントをお願いします」というご質問です。

長谷川:第3四半期には1つの製品で大量のご注文をいただきました。大量といってもメモリほどの枚数ではないのですが、この背景には、当社がノンメモリ向けプローブカード、とりわけ車載向けに強みをもつことがあります。そのため、状況によってシリーズのように急に枚数が増えたり、そうでなかったりを繰り返しています。

2026年12月期も同様の環境が続くと考えていますが、従来製造していたVerticalプローブから「MEMS-V」という新しいMEMS型への移行が進んでいる背景もあり、非メモリ向けでも「MEMS-SP」「MEMS-V」に関して売上を徐々に増やしていく見込みです。

また、市況は当社の「MEMS-V」「MEMS-SP」が得意とする一般産業向け製品や車載関連が中心のため、急激な回復は期待しにくい部分がありますが、お客さまからの認知が広がっていることもあり、ヨーロッパや中国での評価も進み始めると考えています。2026年12月期は種まきを着実に行う1年になるのではないかと見込んでいます。

さらに、当社のこれら2製品以外にも、アレイ型の垂直プローブの開発を進める必要があると考えています。この取り組みについては、2026年12月期から2027年12月期にかけてなんらかの成果を出せるよう進めていきたいと考えています。

質疑応答:事前警告型買収防衛策の非継続理由について

戸田:「買収防衛策の非継続について、理由、背景等を教えてください」というご質問です。

片山:先週、適時開示を行いました。事前警告型買収防衛策に関しては非継続とすることを取締役会で決議しています。近年の動向や機関投資家のみなさまとの対話を背景に、当社として事前警告型の買収防衛策は有効期限をもって満了とすることを決議しました。

なお、大量保有の事態が発生した場合には、金融商品取引法をはじめとする法令の定める手段に基づいて検討することも考えられます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6871

|

12,250.0

(15:30)

|

-190.0

(-1.52%)

|

関連銘柄の最新ニュース

-

前日に「買われた株!」総ザライ (1) ―本日につながる期待株は?― 今日 05:20

-

本日の【上場来高値更新】 三井金属、日本マイクロなど83銘柄 02/16 20:10

-

【↓】日経平均 大引け| 3日続落、朝高も利益確定売りで値を消す ... 02/16 18:27

-

ASB機械、朝日インテック、イトーキなど 02/16 16:07

-

決算プラス・インパクト銘柄 【東証プライム】引け後 … アシックス... 02/16 15:49

新着ニュース

新着ニュース一覧-

今日 20:24

-

今日 20:13

-

今日 20:12

-

今日 20:10